700余家上市公司一季度迎来解禁 专家认为解禁并不意味着减持

- 体育赛事

- 2024-12-14 22:25:32

- 30

原标题:700余家上市公司一季度迎来解禁(主题)

专家认为解禁并不意味着减持(副题)

经济参考报记者 谢碧鹭 北京报道

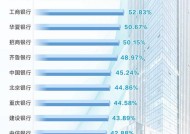

进入2024年,A股市场又迎来上市公司解禁。据同花顺iFinD显示,今年一季度将有733只股票迎来解禁,解禁数量合计约450亿股。其中,科创板和创业板合计有343只股票,占比约五成。在中国信息协会常务理事、国研新经济研究院创始院长朱克力看来,虽然解禁为股东提供了减持的机会,股东是否减持仍取决于其对公司的未来发展和股价走势的预期。多位专家也均认为,解禁既不意味着减持,也不一定会导致股价下跌,只要上市公司在沟通、透明度和长期价值创造上做出积极努力,就一定能切实提振投资者信心。

限售股一季度陆续解禁

有话要说...