家族财富管理师|家族办公室之争,新加坡,还是中国香港?

- 体育赛事

- 2024-12-20 05:39:46

- 18

财富在哪里,家族办公室就跟到哪里。我们今天就将新加坡和中国香港的家族办公室情况做个比较,供大家决策时做个参考。

01两地 “家办” 的现状

新加坡和中国香港同有“亚洲四小龙”之称,自20世纪60年代以来因地理位置、区域面积、历史、文化、城市经济体、规模等相似,两者被称为“镜像之城”。

随着经济和局势的发展,新加坡和中国香港已逐渐形成竞争态势。而两者皆具备作为世界金融中心的必备条件,难分伯仲。

由于中国香港背靠中国大陆,天然拥有国内外两个市场,因此吸引了大批富豪和金融人才。而近几年,在国际局势不断波谲云诡之下,新加坡仿佛成了富豪们,尤其是亚洲新富豪们的“避 风 港”。

新加坡金融管理局的数据显示,新加坡家族办公室的数量在 2017 年 至 2019 年期间增长了 5 倍。依据新加坡联合早报报道,新加坡“家族理财办公室” 2022年底为1400多家,较2021年高出一倍。在2022年的前九个月就吸引了全球2600名高净值人士(至少拥有约732.8万人民币净资产)移居。

根据《BUSINESS TIMES》的数据统计,新加坡家族办公室数量在两年内翻了4倍。

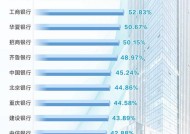

2022年家办数量203个,其中大中华地区76个,占比37.4%

2021年家办数量453个,其中大中华地区175个,占比38.6%

2022年1-4月份家办数量143个,大中华区数量63个,占比 44%

数据分析公司Handshakes的统计显示:新加坡2023年1月到4月24日开业的家族办公室已有182家;还有200家单一家族办公室等待新加坡金融管理局批准其税收优惠的申请。

中国香港特区政府表示,2023年是香港家族办公室行业的重要一年。特区政府在2023年3月24日发表的《有关香港发展家族办公室业务的政策宣言》中提到了要成立家族办公室服务网络。在2023年5月香港特别行政区当局政府推出了针对家族办公室投资控权工具的税务宽减措施。香港财经事务及库务局局长许正宇表示,期望透过这些措施,在2025年前能吸引至少200个家族办公室落户港。

根据2022年10月全球金融中心指数排名可知,新加坡一跃超越香港,排在纽约、伦敦之后,成为全球第三;而香港则下跌一个名次,排名第四。

很明显,中国香港似乎要开始卯足劲希望分一杯羹,夺回三年疫情丧失的机会。

02新、港 “ 家办” 比较

我们分别就新加坡和中国香港家族办公室的以下几个方面来给两者做个比较,方便各位能清楚了解两者的区别:

1、组织架构

2、税务优惠要求

3、各自的优势

我们先来看一张对比表:

注:因新加坡的税务优惠政策覆盖了单一家办和多家族家办,而中国香港的税务优惠政策只覆盖单一家办。因此,本文只拿香港的单一家办作比较。

壹组织架构

新加坡

新加坡家族办公室通常会有两个实体:

1、资产控股公司(持有家族拥有的各类资产)

2、资产管理公司(可聘请家族成员及当地专业投资人视为资产控股公司提供服务,被聘人士可获新加坡就业准证EP,持有EP半年后可申请永久居民PR)

大型家族办公室架构通常会在上层搭建家族信托,以获取信托隔离风险的功能优势。

中国香港

中国香港的家族办公室通常也包括两个实体:

1、家族办公室(管理家族财富)

2、家族投资控股工具(FIHV),包括法团、合伙、信托等形式,主要进行投资交易。

在家控工具架构之下,还可设立家族特地目的实体、中间家族特定目的实体等持有投资。部分家族办公室还会在上层搭建信托、合伙、BVI公司等。

贰税收优惠政策

2023年7月5日,新加坡金融管理局对于家办的税务优惠政策做了调整。条款相对中国香港的要复杂一些。

1️⃣ 投资门槛要求:

➡️ 新加坡:

· 13O:2000万新币(约合1.08亿人民币)

· 13U:5000万新币(约合2.7亿人民币)

➡️ 中国香港:

· 2.4亿港币(约合2.219亿人民币)

小结:香港家办的门槛只有一个选择,新加坡有两个选择,且低的那个只有香港的一半

2️⃣ 资产控股公司设立地点:

➡️ 新加坡:

· 13O:要求在新加披境内设立且为新加披税务居民的公司

· 13U:没有限制

➡️ 中国香港:可以是香港,也可以是香港境外

小结:如果考虑投资门槛的话,两者的公司设立地点自由度差不多。

3️⃣ 年度经营费用:

➡️ 新加坡:

· 13O:至少20万新币本地业务支出(约合106.9万人民币)

· 13U:至少50万新币(约合267万人民币)

其中20万新币本地业务支出+对当地慈善机构的捐赠+对新加坡金融机构大量参与的混合金融结构的赠款(如补助金*到混合财务确认为2倍的支出)。

➡️ 中国香港:至少200万港币(约合184万人民币)

无本地投资要求

小结:

· 新加坡对本地投资有要求,香港暂时没有

· 新加坡的经营费用是可以包含给自己家族的成员支付工资等重大开支选项,所以,可以理解为左口袋出右口袋进。

· 新加坡对专业投资人员的资质比如学历、相关经验、薪资、专业证书等提出了要求。

4️⃣ 身份规划/配置:

➡️ 新加坡:

· 13O:家族办公室方案直接覆盖解决至少2个EP就业准证(1个必须为非受益人的家族成员)

· 13U:家族办公室方案直接覆盖解决至少3个EP就业准证(1个必须为非受益人的家族成员)

(具体能解决几个EP,也可通过具体家办的资产规模等实际评估判断后获取。有意者可联系我们进行评估)

有话要说...