养老年金险到底值不值得买?一文说清年金险超全挑选攻略+2023年TOP3产品推荐!

- 体育资讯

- 2024-12-22 23:48:47

- 25

最近,“延迟退休”的风声席卷全网,让不少年轻人开始意识到提前规划养老的重要性,

特别是普遍结不起婚、生不起娃、存不下钱的90后、00后们,

大概率还是延迟退休政策的“最大受害者”,以后的养老无疑只能靠自己了。

可是,养老靠自己,说起来容易,做起来难呐——

●老来没钱:年轻时花费大,存不住钱,老了可能没太多存款养老;

●老来没人照护:万一晚年身体差,需要护理、长期就医,一个人在家住也不现实。

要说“最理想”的养老生活,估计就是从五六十岁开始不用上班,定期还有钱拿;

等年纪再大一些,就到度假村里住,有吃有喝有玩,还有专业的医护人员照料,岂不美哉?

这种场景,其实保险公司早就想到了!比如养老年金险这款神器,就能帮我们实现这个养老美梦!

养老年金,其实和我们现在交养老保险的操作有一点点“相似”;

都是在前期交钱,交了一段时间后,到了约定的领取时间,

只要我们还活着,每年/每月能从保险公司那里领到一笔钱,领得越久,收益越高。

可是,养老保险的钱毕竟是交给国家,有国家兜底,不会出什么篓子;

而养老年金是交钱给保险公司,还得放个几十年,真的靠谱吗?

话都说到这了,下面一起来分析分析吧!

把钱存在银行、余额宝、朝朝宝,收益太少,增长太慢;

基金、股票门槛又太高,大多数人还没弄明白,就被狠狠“割了韭菜”。

而养老年金就轻松得多,不像股票、基金那么复杂,不用每天操心市场走向,

只要在缴费期间内,按时缴纳保费就可以了。

至于收益,养老年金也毫不含糊,一切都会在合同条款上写得明明白白:

每年收益、几十年后账户有多少钱(现金价值)、领钱时间、领钱金额等。

也就是说,这份合同条款已经明确写出我们以后一定能拿到多少钱,

相当于提前锁定未来几十年的长期收益,目前多数产品的复利收益都能逼近4%。

大部分的养老年金,是活多久就能领多久,

相当于持有终身现金流,不用担心领着领着就“资源枯竭”了。

比如40岁老张买养多多3号(版本一),每年交10万,共交5年,从60岁时开始领钱:

显然,他每年能领到6万多,等他活到90岁时,总共领到的钱就超过了187万。

因为养多多3号是可以终身领取的产品,只要老张一直活着,那保险公司每年都会给他提供一笔稳定的养老金。

年纪大了之后,万一身体状况不佳,照护、就医,就成了大难题。

保险公司也想到了这一点,通过养老年金险对接高端养老社区,

用“医疗+养老”相结合的形式,确保老人享有高质量的晚年:

●生活娱乐设施齐全:房间有适老化改造,护士随叫随到,社区内同时配备健身房、教堂、音乐室、老年大学等设施。

●医疗资源雄厚:有24小时的医疗救护服务,社区内还有专业医疗康复机构,同时和许多三甲医院都有联系,确保老人能第一时间获得高质量治疗。

●饮食丰富健康:有专业的食品顾问为老人搭配营养食谱,有特殊饮食习惯的,还可以私人定制。

等我们这两代人老了以后,老人必然变多,这类养老社区就是一种资源。

而购买养老年金,就能让普通人以相对较低的成本获得这种资源,也是相当划算的!

比如泰康的瑞享一生,只要保费达到20万,就能拥有养老社区的优先入住权。

如果大家对保险公司的养老社区感兴趣,可以看我们以前写的这篇文章:

在交钱方面,我们可以选择一次性交完,也可以每年交几千元,最长能交 30 年。

而且,目前市面上有很多起投门槛只有二三千的养老年金,对于手头没有太多闲钱、又希望能为养老多存点钱的年轻人考虑。

领钱上,领钱时间可以自由设定,男性一般可选 60/65/70 岁开始领钱,

女性一般可以选 55/60/65/70 岁领钱,非常灵活。

年轻人买养老年金,目的就是为了提前规划养老生活;

但是,谁都不知道自己能活多久、养老要多少钱才合适。

为了稳妥起见,大家最好考虑能终身领取的养老年金产品——

领钱时间与生命等长,即便一个不小心活到了120岁,也不用担心没钱花!

那么,能终身领取的养老年金产品那么多,怎么挑?哪些产品能直接入手?

在讨论这些问题之前,我们先来搞懂养老年金的三个“利益”:

●生存总利益:开始领钱后,已经领的钱和保单现金价值一共值多少钱。

●退保总利益:交完了保费、但还没开始领钱,若需要退保,能拿回多少钱。

●身故总利益:刚领养老年金没几年就去世了,已经领取的钱和身故赔的钱一共值多少钱。

其中,生存总利益是金险的核心利益,是我们要关注的一大重点。

下面,我们就来讲讲养老年金应该怎么挑选!

不管是测算哪款养老年金,我们都要把「领取的年金部分」和「保单现金价值部分」加起来计算,才能算出这款产品「真正的生存总利益」。

目前,市面上不同年金险的生存总利益的构成较为复杂,通常分为这三种情况:

①领取年金后,现金价值归零

领取养老年金之前,有现金价值;开始领钱后,现金价值归零。

因此,在计算61~80岁左右年龄段的生存总利益时,由于少了现金价值带来的收益,所以这类产品的IRR表现会比较差劲;

②领取年金后,长期有现金价值

这类产品领取年金后,现金价值不会立马归零,通常还会持续一段时间,比如领取后还能持续20~25年;

在主要的年金领取阶段(61~80岁),这类产品的生存总利益会把现金价值加进去,所以IRR会更高,优于第①种。

③领取年金后,现价持续终身

很简单,这类产品就是领取年金后,终身都有保单现金价值。

虽然单纯看年金领取金额,它可能不是最多的;但在计算保单生存总利益时,由于始终加上保单现金价值的部分,所以这类产品的生存总利益会比第①种没现价的产品更具优势。

如果不考虑某些年金险的特殊情况,我们挑选年金险的优先级,最好是③≥②>①。

当然,这只是我们从结果反推得到的一种挑选逻辑,具体怎么选,还是要依照产品的生存总利益IRR来判断。

虽说买养老年金,是为了几十年后有一笔确定的钱养老,但谁也说不准中途会不会退保;

而退保总利益,会关系到我们中途退保时,拿到手的钱是多还是少。

大家先来回答一个问题:

A、B两款产品的生存总利益都差不多,A只要5年,现金价值就能超过已交保费;

B产品在投保后的15年里,现金价值不但没有超过已交保费,退保甚至还有损失。

这两款产品,你更倾向于买A还是B?

毫无疑问,当几款产品的生存总利益IRR旗鼓相当时,

谁“现价价值>所交保费”用时更短,退保总利益也会更高,前期退保的损失也会越小。

就这么说吧,万一真的要退保,原以为会血亏,没想到到手的钱居然比交的保费还多!

总而言之,手上的保单,咱们不一定会退,但谁能保证没有个万一呢?

所以,在生存总利益差不多的情况下,退保总利益自然也是越高越好;

但它并不是养老年金的重点,顶多算个加分项,大家稍微留意一下就好了。

养老年金的身故总利益=已经领的钱(累计领取年金)+身故要赔的钱(身故保险金)。

这一部分我们要讨论的是身故保险金,它对身故总利益影响最大。

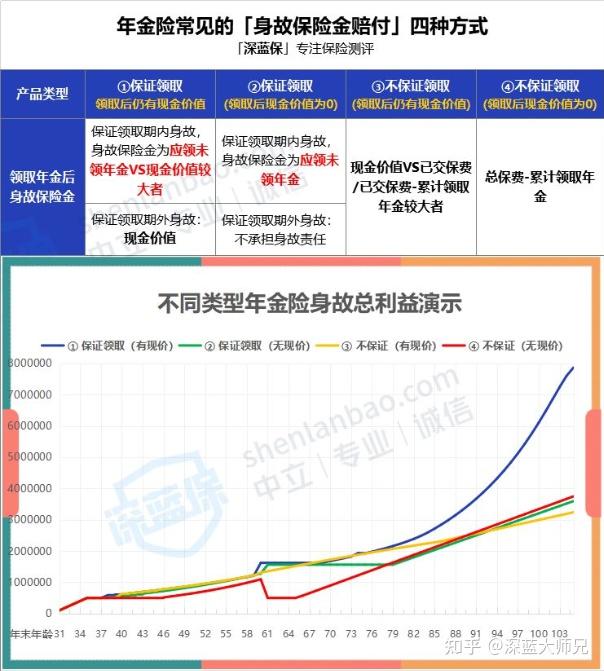

不同的养老年金产品之间,身故保险金的赔付方式也各有差异,常见的有4种;

同时,我们也找来符合这几种赔付情况的产品,制作了它们的身故总利益曲线变化:

很明显,当我们开始领钱后的十几二十年内,有保证领取功能①②类、或者领取之后仍然有现金价值的第③类年金险产品,远比第④类产品更有优势。

简单来说,假如买了没有保证领取,且领取后也没有现金价值的养老年金,如果领钱后没几年就过世了,身故总利益的IRR会很吃亏,因为会少赔一大笔钱。

总而言之,大家在挑养老年金产品时,重点测算好生存总利益就可以了;

因为身故总利益和生存总利益基本完全一致,我们只需额外留意产品支不支持保证领取功能就好了。

我们测评了市面上数十款热销的养老年金产品之后,筛出了几款收益很不错的产品:

具体应该选哪款呢?来看结论:

●追求高收益:可以考虑养多多3号(版本一)和乐养多(典藏版);前者每年领取的年金很高,后者终身有现金价值。

●希望能入住养老社区:养多多3号和金盈年年都有对接养老社区,只要保费达到一定标准就能拥有入住权益。

●如果担心领几年钱身故:可以考虑养多多3号(版本二),收益比上面两款低一点,但能保证领取 20 年。

保证领取 20 年,不是只能领取 20 年。以养多多 3 号(版本二)为例,如果人一直活着,就能一直领钱;如果领了 5 年钱就去世了,保险公司会把剩余 15 年的年金一次性给到受益人。

表格中提到的4款产品,可都是目前养老年金市场上的实力派选手!

那这几款产品各自又有哪些亮点呢?下面咱们就来详细分析分析~

这是大家养老承保的一款年金险,收益在目前的养老年金市场里属于首列梯队。

保证领取10/20年,保单收益有保障

养多多3号的版本一能保证领取10年,版本二能保证领取20年。

如果开始领钱后没几年就不幸身故,能100%保证获赔一大笔还没来得及领取的养老金。

其中版本一后期收益更高,以“30 岁女性,每年交 5 万,交 5 年,60 岁开始领取”为例,每年能领将近 4 万,80 岁时的收益率能达到 3.77%,非常优秀。

版本二的后期收益相对低一些,但保证领取的养老金更多,同样的测算条件下,保证能拿到的养老金多了 35.2 万。

如果想要多领养老金,可以考虑版本一;如果想更稳妥一些,建议考虑版本二。

投保灵活,支持加保

养多多3号的缴费门槛非常低,如果是一次性交完,只要5000元就够了;

要是打算多年交,那每年最低2000元就能投保!对于收入不太高的朋友来说基本没有压力。

而且养多多的缴费方式也很灵活,版本一最高支持10年交,版本二最多支持20年交。

不仅如此,养多多3号还非常贴心地送上了“加保功能”!

当前手头上没闲钱的朋友,可以先交一点钱占坑,提前锁定保单4%复利增值的权益;

后面有了闲钱,就可以随时加保,而且追加的保费也能继续享受这个收益。

最快次年可领钱

若是选择趸交,最快在第二年就能领养老金!

也就是说,在54/59/64岁时投保,最快能在55/60/65岁就开始领钱;

如果父母没有养老金,大家想让他们生活宽裕一些,也可以帮他们投保养多多3号。

可附加万能账户,实现资金二次复利增值

万能账户就类似余额宝,转入的年金或追加到账户中的钱,都能享受复利增值。

不过,年交保费至少要达到6万元,才能附万能账户,而且也支持追加保费。

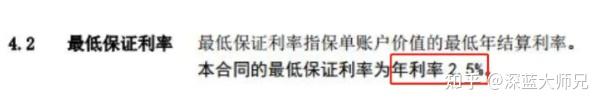

我们从条款中发现,养多多3号的万能账户,最低保证利率有2.5%,远高于大多数线下的年金险万能账户的利率。

投保条件宽松,没有健康告知

养多多3号没有健康告知,即便有基础疾病、慢性病的朋友,也能直接投保。

而且,它还能承保1-6类职业,警察、消防员、从事工程施工的高空作业人员等,都能投保。

对接养老社区,最低25万保费享旅居权益

养多多3号对接大家养老社区,除了覆盖三甲医院、海外国际医疗资源外,生活和娱乐设施也是一应俱全。

不过,想要入住养多多3号的养老社区,也是有一定门槛的:

想要获得保证入住权,总保费至少要达到200万;若只打算旅居,最低25万保费也足够了。

我们深度测评过养多多3号这款产品,各方面的表现都非常亮眼:

百岁人生(福享版)是爱心人寿承保的产品,后期收益也比较理想。

终身有现金价值

大多数养老年金在开始领钱后,现金价值会归零;

百岁人生则不一样,当我们开始领钱后,账户里还是有现金价值的。

要是以后不想每年领钱了,也可以一次性退保,直接拿回一笔钱。

保证领取到80岁

保证领取时间非常长,最高可以领到80岁;如果从55岁开始领,那保证领取时间长达25年。

若是在保证领取期间内身故,没有领的钱会由保险公司给到我们的家人,不用担心领钱没几年后发生身故,这份年金会有经济损失。

投保门槛不高,支持加保

最低5000元就能占坑,而且加保很灵活!在投保后的前10年里,每年都能加保一次!

但要注意的是,每次增加的额度不能超出原始基本保额的20%,而且每次加保都要重新做健康告知。

这款产品由爱心人寿承保,收益也很不错,适合作为养多多3号的备选项。

任何阶段退保都有钱拿

这款产品由爱心人寿承保,在年金领取上,比养多多 3 号(版本一)低一些,但终身都有现金价值,在任何阶段退保都有钱拿。

比如到了 85 岁,身体不太好,此时可以退保拿回近 20 万,而养多多 3 号(版本一)此时退保没有钱。

1年交、3年交、5年交,收益率基本一致

除了按 5 年交钱外,乐养多还可以按 1 年交或 3 年交。我们把这些交费年限的收益情况也测算了一遍:

显然,不同的交费方式,前期收益率会有一点差别。但到了后期,收益率基本一样,90 岁时都能达到 3.9%。

所以,大家根据自己的实际经济情况选择交费年限就好,毕竟收益率都基本一致。

金盈年年的选择比较灵活,分AB两款,其中A款按3%复利增值,而且终身都能领钱;

而B款只能领到85岁,但保单仍有较高的现金价值。

希望终身领取:选择保到终身的A款

虽然A款在初期领的钱会少一些,但每年递增 3%,后期能领的钱就会比较多;

加上它能保证领取20年,而且活多久能领多久,适合家族中有长寿基因的朋友。

但要注意的是,过了保证领取期,A 款的身故保险金和现金价值都会变为 0,此时无论身故还是退保,都是没有钱的。

如果没有其他养老金来源,那么建议大家选择 A 款,能够终身领钱。

希望增值速度更快:选择保到85岁的B款

增值速度比较快,在 85 岁前,生存总利益基本都更高。

而且,到85岁,还可以一次性领取 10 倍养老金,在这个节点能拿到的钱是最多的,IRR 也达到了 3.68%,比较突出。

但是,B款的产品保障会在85岁时结束,选它的话,还是要尽量确保自己能有其他收入来源。

最低30万,可入住高端养老社区

金盈年年还可以对接光大旗下的高端养老社区,打算退休后入住养老社区的朋友可以考虑。

总保费最低达到 30 万就有旅居权,若是总保费≥70万,可以申请再固定的养老社区长期居住。

全国各地都能买

因为金盈年年没有投保地区要求,全国各地都能买。如果买不了另外三款产品,可以考虑金盈年年。

很多人认为,「养老」是一件很遥远的事;白驹过隙,看似几十年,也不过一眨眼。

正是因为现在还年轻,我们有着充足的时间和精力规划自己的养老生活;

毕竟大环境的不确定因素太多,在基本的养老保险之外,尽早为自己安排一份养老年金,也能让几十年后的养老生活多一分心安,少一分焦虑。

如果大家对养老年金还有别的疑问,欢迎随时在评论区留言提问呀!

文章最后,我们也准备了几篇关于养老年金的科普和产品测评文章,欢迎查看:

养老年金险值得买吗?2023年养老年金险超全科普+挑选攻略+产品TOP推荐!

年金险买哪款比较好?2023年金险大测评,我只推荐这 3 款!

下一篇:安全事故反思心得体会

有话要说...