[原创]低估值系列3:解析低估值牛股暴涨基因

- 欧洲杯直播

- 2024-12-11 10:28:56

- 33

来源:雪球App,作者: 李俊之-低风险投资,(https://xueqiu.com/1375598711/303896355)

引子:寻找低估值牛股爆发前的共同特征

目录

1、(2020.5-8月,涨幅318%)

2、(2019.7-2021.9月,涨幅317%)

3、(2021.6-9月,涨幅177%)

4、(2021.6-9月,涨幅167%)

5、(2020.8-2022.4月,涨幅115%)

6、(2019.1-4月,涨幅110%)

7、(2022.10-2023.5月,涨幅99%)

8、25个涨幅50%以上的量化案例估值归因

9、低估值牛股爆发前的特征总结

在年初的《低风险偏好背景下的投资机会再思考》一文中,我们主要探讨了低估值策略的时代背景和长期有效性,本文旨在解决更具体的实战问题。

低估值公司所在行业大多处于成熟期,扩张性支出放缓,企业开始注重股东回报,竞争格局稳定,确定性相对较高,是典型的“一尺栏”。低估并不完全等同于慢,弹簧被压缩到极致时,也会涌现出惊人的爆发力。同时,由于其本身的低估值特征,安全性较好。

那么,什么样的低估值公司具备爆发特征呢?事件驱动、业绩大涨还是分红率提升?这些公司在爆发前期财务和估值上又有哪些共同特征?本文试图通过量化低估值策略的7个翻倍案例,以及25个50%以上涨幅的估值分析,寻找、总结低估值牛股爆发的原因。之所以不用长电、这些大众情人做案例分析,意在突出实战性、可复制性,毕竟量化策略选出的标的更接近施洛斯衷爱的冷门股(至少当时看来)。文中各类数据统计甚为不易,但很有意义。

1、君正集团(2020.5-8月,涨幅318%)

第一个案例比较特殊,在2020年收到了安达天平再保险支付108亿的巨额履约保证金,公司向安达天平再保险转让其所持有的保险部分股权,背后的原因可能是安达天平再保险看中了华泰保险的牌照。这笔交易显著增强了公司的流动性和偿债能力,当年业绩大增(营收增长51%,净利润增长93%)。

重磅消息的刺激下,导致公司股价在短短两三个月时间暴涨数倍。根据公司2020年中报,近三年ROE13%+,毛利率40%+,净利率25%+。公司营收和存货占比都较低,当时公司账上200亿的总负债看似较高,实际上超过一半都是安达天平支付的保证金,公司现金流充沛(现金>有息负债)。以当时31个亿的自由现金流,对应当时不到130亿的估值,一眼可见的低估。

除此之外,公司主营业务的重要品种聚氯乙烯(PVC)价格从2020年初开始连续两年上涨(见下图),为公司后面几年的业绩大涨奠定基础。股价后面没跟主要是短期涨太多,严重透支了未来几年的业绩。

估值方面,根据2020年5月15日的买入价格计算,当时的股息率高达12.46%,PB1.21倍,PE9.89倍,均处于(买入)前3年的历史底部区域。尽管量化红利策略并不能实现极致的低买高卖,但足以吃到肥美的中段,尤其是市赚率做到了以三折买,合理卖,堪称完美,0.32倍的聂夫标准买入价也足够便宜。

即便当时没有利好消息刺激,这样的估值拿在手里也很放心,这就是低估值策略的魅力:你不用担心经历白马股抱团那样的巨大回撤,涨5倍还是茅台,低估值策略却永远在轮动中,毕竟低估值涨多了就不再低估了。可复制性2分(总共5分,由难到易)。

2、兖矿能源(2019.7-2021.9月,涨幅317%)

如果说第一个案例有较大的偶然因素难以复制,那么(旧名)的上涨则有扎实的业绩支撑。从19年中持股的两年间股价涨了3倍,实际上买入第一年股价还一直在低位盘整,直到21年开始快速上涨,所以从2020年年报开始观察就很重要。

单季度来看,兖矿的业绩恰恰就是从2020年4季度开始转正,并且在随后几个季度一路高歌猛进,甚至连续实现三位数增长。同期的营收下降主要是由于公司战略调整,主动剥离低利润率的非煤贸易业务,聚焦主业。

与此同时,21年随着全球经济逐步从新冠疫情中恢复,带动了对能源的需求,特别是煤炭价格的上涨。煤炭作为的主要产品,其价格上涨直接提升了公司的销售收入和利润,从而对股价产生正面影响。一方面是整合省内优质资源,提升市场竞争力,另一方面受益于煤价上涨,共同导致了公司从2021年开始业绩爆发,利润率提升。

财务方面,伴随着公司战略转型,业绩大涨利润率提升。公司历史上有息负债始终较高,但财务杠杆率和短期偿债能力并不理想,不过兖矿的大股东山东能源集团是山东最大的能源国企,负债类似于永续债,风险可控。

尽管公司有息负债较高,但公司自由现金流较好,达到市值的五分之一,甚至高于当时的滚动净利润。考虑到买入后公司经历了长达一年半的横盘时间,期间又经历一系列眼花缭乱的资本运作,以及煤价暴涨等原因,才导致21年暴涨三倍的结果,除非严格执行量化操作,否则股价要达成既定目标有一定难度,至少内心会经受煎熬。可复制性3分。

3、冀中能源(2021.6-9月,涨幅177%)

从21年1季度开始扭亏,并在随后几个季度业绩连续放量。更重要的是,根据公司2020年年报披露,分红率从之前的45%大幅提升至180%,为此后股价大涨打了一针强心剂。

与当时巨额分红相伴随的是公司充沛的现金流:尽管公司的有息负债比例并不算低,但公司自身造血能力极强,当年公司的经营性现金流量净额和自由现金流分别是净利润的8倍和6倍,市值仅为自由现金流的3.44倍!2020-2023年,公司扣非净利润年化增速高达56.7%,一方面是低基数所致,另一方面也是受益于煤价大涨。

由于2020年的低基数效应,净利润和ROE极不稳定,导致公司的买入PE、PB和市赚率都在未来三年的中位数以上,在当时看上去并不便宜,突如其来的大比例分红使股息率也无据可考。如果参考聂夫标准,以当时10%的股息率,20倍市盈率买入,要求未来三年的业绩年化增速至少超过30%才能算便宜(达到0.5倍聂夫标准买入)。由此可见,主观投资把握这个机会的难点在于:对公司基本面的深刻理解以及对行业周期的准确判断力。可复制性2分。

4、四方股份(2021.6-9月,涨幅167%)

21年一、二季度业绩开始放量,股价连续涨停,涨停原因主要是受当时储能+光伏利好刺激。一方面受益于公司在大容量锂电池储能方面的长期积累,对锂电池充放电控制技术、锂电池的电池管理(BMS)技术、储能监控及能量管理技术等都有深入的研究。另一方面,公司的智能发电业务面向海上风电、集中式光伏、分布式光伏等发电领域,中标全国各地风电和光伏项目。

除了当时靓丽的基本面,公司财务也很健康,账上没有有息负债,自由现金流几乎是净利润的两倍。优秀的财务状况导致公司在2020年年报中开始大比例分红,从上一年度的74%飙升至232%,时间节点就在股价爆发前期。

以当时的买入价格计算,市净率为1.35倍,市盈率仅为11.54倍,股息率高达13.86%,考虑到未来几年30%+的高速增长,买入时的聂夫标准仅为0.24倍,相当于在0.5倍黄金买入时点的基础上再打了对折,股价随后大涨便也顺理成章。业绩大涨+概念刺激+分红提升+股价低估,这样的“六边形战士”是显而易见的投资机会,即便主观判断,在当时看来也不难做出买入决策。可复制性5分。

5、中国神华(2020.8-2022.4月,涨幅115%)

作为煤炭行业的“大众情人”,神华还有电力、铁路和港口等业务,电力业务还在持续增长。煤价跌的时候,电力业务利润是上升的,有对冲,所以相比其他煤炭公司,它的业绩更稳健,这也意味着它的持有周期可以相对更长。

从2020年8月买入,到2022年4月卖出,基本沿着煤价上涨周期吃到一波相对完整的红利。看似绝对涨幅不小,但考虑到持有时间,神华并不算是涨得最多的煤炭股(在量化策略中,仅恒源一家公司就吃到过至少三波上涨红利),龙头基本都不是每轮涨的最多的,却往往走的远,走得稳。

2020年中期的神华才刚刚摘下“铁公鸡”的帽子,分红率从上一年度的40%提升到58%(上市公司年报一般都在次年三、四月发布),第二年更是进一步提升到92%。其实早在2018年年报时,公司账上现金已经超过有息负债了,但公司由于没有市值管理的需求,并没提升分红,公司股价长期在底部横盘。直到2019年年报时大幅提升了分红率,股价才宣告见底。

由于2020年公司进一步提升了分红率,所以看起来神华7.88%股息率的买入价格也就是其未来三年的中位数水平,但0.88倍PB、7.86倍PE的买入价,基本就在历史大底区域,现金流好,估值又较低(跟它自己比)。回过头来看,2020年初,神华经历了供给侧产能出清,煤价大涨,以及分红率提升三击,这样的买入决策并不困难。可复制性4分。

6、兴业科技(2019.1-4月,涨幅110%)

纺织行业同样也能出大牛股,这多少有些颠覆普通人的认知,以公司当时区区5%的ROE,15%的毛利率,1倍PB和35倍PE估值,实在很难让人提得起兴趣。

要说这家公司在2019年初有什么异动,就是在1月10日大幅上修了2018年度的业绩预告:净利润当年同比增长150-190%,业绩修正的主要原因是产品结构优化、发力军用皮革,质量提升及生产成本下降,导致毛利率大幅提高,导致2018年度业绩超过前次业绩预告范围。

![[原创]低估值系列3:解析低估值牛股暴涨基因 [原创]低估值系列3:解析低估值牛股暴涨基因](http://www.caas.net.cn/caas/UploadFiles/200971493138267.jpg)

根据2018年三季报,公司前三季度实现净利润5515.57万元,较上年同期的增长幅度为59.53%。由此可见,2018年四季度是公司业绩发力的主要阶段。

回看2018年度的财报,公司账上现金已是总负债的两倍有余,自由现金流是净利润的5倍还多,所以看似市盈率高达35倍,实际上当时公司的“市自率”(总市值/自由现金流)仅仅只有6.5倍,由此可见自由现金流有多重要!资本市场反转、熊末牛初+业绩爆发+充沛的自由现金流,在三者的共同作用下,公司股价在2019年一季度得以迅速翻倍。可复制性3分。

7、长江传媒(2022.10-2023.5月,涨幅99%)

从2022年三季度到次年年中的这波上涨,原因显而易见:股市反弹+中特估+AI利好刺激。2022年10月底,正是A股的阶段底部区域,那时涨的最好的无疑是中特估+AI概念,作为具有国资背景的湖北省文化产业龙头企业,这两个概念它都能沾边。

回头查看当时的财报发现,尽管2022年三季报并不理想,但四季度和次年一季度均有改善。即便是2022年三季报出现负增长,公司账上也没有有息负债,自由现金流较好,PB和PE分别只有0.78倍和7.92倍。公司股价在经历短暂下跌后,便开启了为期半年的翻倍之旅。

复盘这个案例我们发现:较低的估值下,即便出现季报业绩不佳,由于市场预期本来就不高,股价很难进一步下跌,而一旦市场走强,外加概念驱动,低估值股票就容易暴涨。回头看,即便不一定会有量化策略操作这么完美,这种机会的赔率和胜率也是比较容易理解的。可复制性3分。

总结以上七个案例,大涨的主要原因包括:行业井喷、业绩大涨、分红率提升、风口概念、估值较低、市场转好等,另外7家公司中有5家净现金。总体上买入时机把握对季报要求不高,最大的共同点在于:所有7家公司自由现金流都很好!

8、25个涨幅50%以上的量化案例估值归因

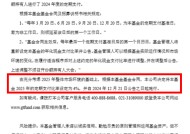

重点来了!回到文初的那张截图,图中的财务数据如无具体说明,均为买入时的TTM数据。如果说以上7个案例样本太少,那我们再追加18个——总计25个上涨达50%以上的案例,来归纳总结它们的暴涨基因。

这里有两点需要说明:一是这25个案例我选用的观察因子是中位数而非平均数,主要是为了排除个别极端数据干扰。二是尽管后18个案例单次涨幅不如前7名,但持有时间各有不同,论年化收益排名靠后的未必差,比如仅一家公司就入选了三次。

(1)相对估值:首先简单看下25个案例的股息率/市净率/市盈率中位数,分别为:6.92%、0.89倍和7.99倍,从它们买入前三年到卖出时的估值区间和中位数来看,均处于相对较为低估的历史分位数,这个都懂,结果也符合预期。

(2)现金流:这才是重点!纵观这25个案例,只有4家公司的经营性现金流没有超过净利润,总体现金流是净利润的1.6倍之多,连自由现金流中位数也超过了净利润,甚至涨幅过百的前七家公司自由现金流均超过净利润。需要指出的是,在最初的选股因子里,我们并没有使用现金流因子,所以这个因子是自然选择的结果。

重点中的重点是:25家公司的市值/自由现金流(方便起见,我称之为:市自率)居然只有5.4倍!这是什么概念?5.4倍的市盈率你觉得便宜吗?从底层逻辑上讲,这个“市自率”可是比市盈率更严格的指标,毕竟它考虑的是公司经过一系列维护性和扩张性资本支出后,实实在在拿到手里的真实现金,类似于市赚率和PEG的区别。5.4倍意味着只要公司维持正常经营,五六年时间你就能收回全部投资成本,而不是仅仅收获一堆故事、愿景,甚至仅仅是一堆快速贬值的固定资产。

当然,即便这个数据为负数,也不能说明公司就一定不好。也许公司正处于高速成长期,需要追加大量的扩张性资本支出来维持高成长,但毕竟成长期和稳定期的确定性是不同的,在风险偏好下行周期中,实实在在的真金白银相对会更安全,所以这个指标仅适用于稳定期的公司估值。

(3)市赚率:在这里,我们把市赚率分为两类,1是稳健行业的市赚率(PR=PE/ROE/100),2是周期行业的市赚率(PR=PB/ROE/ROE/100)。从结果来看,25个案例买入时的市赚率1/2中位数分别为0.52/0.46倍,卖出为1.04/0.8倍,基本都是在5折买入,稳健行业在价格合理时卖出,周期行业在八折卖出,这与老巴的买卖行为不谋而合!

1988年,巴菲特首次建仓的市赚率估值是0.474倍PR,买入的市赚率更便宜,仅为0.38PR,考虑到中石油属于周期行业,全面清仓中石油的价格正好也是0.8PR!

还有一点需要指出,以上25个案例的ROE(TTM),也就是买入时的ROE中位数为11.7%,而未来三年的ROE(部分为预测值)高达13.65%,说明买入的公司未来三年基本面总体还在上升通道中。而且这两个数字也与他提倡的12%以上ROE才算合格的论断相符。

(4)聂夫标准:原来我一直以为A股的估值体系相对较贵,难以找到很多符合施洛斯或聂夫选股标准的公司,但从这25个估值案例来看,是我多虑了!以聂夫标准(我一直习惯这么称呼它,即:市盈率/(年化增速+股息率)X100≤0.5)来看,中位数仅为0.31倍,远小于0.5倍买入的黄金买入法则,说明低估值投资在A股同样适用!

此外,25个案例中的未来三年净利润增速中位数达10.83%,尽管也符合聂夫要求的年化7%的增速下限,但需要注意的是,这条并不绝对。在这25个暴涨案例中,有高达10个案例年化增速在7%以下,高达总样本的40%,甚至有6个案例还出现了负增长。所以聂夫要求未来三年至少7%的年化增速这条并不能照搬照抄,谨慎原则下,我们只需要求未来业绩保持不下降即可。

(5)财务杠杆:25个低估值暴涨样本中,有高达16家公司是净现金(类现金大于有息负债),占比达64%。这意味着,我们在考察低估值公司的时候,对于净现金的公司可以高看一眼,这本身也意味着公司财务健康,没有偿债压力。

看到这里,我们或许会有个疑问:在这25个案例中,有高达9个案例是煤炭公司,样本占比达1/3强。过去几年正好处于煤炭股的高光期,在经历了一轮行业的产能出清和煤价大涨后,估值已经脱离底部区域的煤炭股未来很难重复前两年的辉煌。考虑到这个问题,我们来做一个回测试验:

考虑到鲁棒性问题,我们选取了15个不相关的时间跨度作为回测样本,数据显示:过去近6年间,包含煤炭股的综合年化收益/最大回撤率/收益波动率分别为:23.42/15.53/18.72%,不包含煤炭股的数据为:19.14/17.96/17.53%。

显然,包含煤炭股的组合年化收益率和最大回撤表现相对较好,仅仅是波动率比不含煤炭股的组合高出1.19个百分点,这也符合我们的预判。不过,过去近六年时间里,即便我们主动选择无视煤炭股的大行情,在保持行业足够分散的情况下,量化低估值策略组合的年化收益依然达到了19.14%,最大回撤也仅为17.96%,足以证明策略的稳定性和可靠性。相比过去6年A股的表现,这已经足够优秀,甚至优于绝大多数行业头部基金的表现。

量化策略的优势在于极大拓展能力圈至全部上市公司,同时避免了因主观基本面选股和择时造成的人为失误,具有较高的确定性。由于策略轮动周期较长,换手率低,可复制性也较强。然而,公众对此的印象仍停留在“不知”、“不会”、“不屑”上。即便考虑到短期市场风格因素的影响,我们还有可转债等对冲工具。何况,低估值永远在轮动中,一旦股价涨多了,就不再低估了。

9、低估值牛股爆发前的特征总结

通过以上案例归因,以及我对各因子的回测经验,进行一个阶段性总结:

(1)相对估值:前瞻股息率越高,股价的安全垫越厚。对于成熟行业而言,当股东很难再分享到公司高速成长红利时,实实在在的高分红更能体现管理层对股东的态度,以及公司的真实业绩,这时,高股息率便是便宜印钞机的直观量化体现。如果不分红,即便市盈率再低,与股东的关系也不大。

市净率的估值需要与ROE挂钩,不同的生意模式适用的市净率标准也不同,总体而言不能太高。施洛斯的标准是两倍以上再好的公司也不会买,这样必然会漏掉一些伟大的机会,但那又如何呢?投资首先要克服人性的贪嗔痴,不可能什么钱都挣,弱水三千只取一瓢,只做符合自己体系的交易,挣的明明白白,这样才能持久可复制。

(2)现金流:这是本次研究最大的收获。低估值不等于捡烟蒂,便宜的印钞机才是我下半生追求的目标。成长无非是量和价共振的结果,量涨价跌的现象称为内卷,真正的成长股是能创造持续自由现金流的公司。从这个意义上讲,5000只A股并没多少公司能称得上真正的成长股。研究结果验证了这样一个事实:市自率(市值/自由现金流)是比市盈率底层逻辑更扎实的估值标准,这也符合芒格的观点——要现金利润,不要会计利润。

当然这个指标也有自己的局限性,没有完美的指标。低估值牛股的自由现金流普遍较高,并不意味着这个因子就一定能提高组合收益率,回测结果显示,自由现金流因子对提升组合收益率效果并不明显。大涨的公司大多自由现金流充沛,和自由现金流充沛的公司一定能大涨是两个概念,不能混为一谈。总之对于现金流高的企业,尤其是净现金的企业,我们可以高看一眼,二鸟在林不如一鸟在手。

(3)市赚率:市赚率应用的难点是对于ROE的前瞻性判断。从回测结果来看,25个案例未来三年ROE均值的中位数高于买入时的ROE中位数,这也说明低估值牛股买入后的基本面总体还是向上的,这本身就是投资的难点。

高ROE的公司往往都是聚光灯下的宠儿,宠儿估值肯定不会太低。而ROE的持续性问题又很难预测,其难度并不亚于预测未来公司成长性,而资产(PB)的稳定性远远高于ROE。以ROE作为选股标准,要求投资人对于商业模式的理解极其深刻精准,否则很容易遭遇业绩和估值双杀,承受巨大的回撤压力,这个问题甚至连巴菲特也难以有效克服。

从估值刻度的结果来看,符合“五毛买一块”的要求,但对于强周期行业不可恋战。此外,关于市赚率我还想重申一个不同于主流学派的观点,我不太认可加入股利支付率这个修正参数,因为如此一来低分红的公司估值就会显得比较贵。

实际上,随着目前很多行业开始走向成熟,以及央国企考核机制调整后,未来越来越多的公司都会倾向于提高分红率,这是时代的大趋势。所以对于目前分红率较低的公司,未来反而有提升分红率这个潜在的股价催化剂。如果把这些公司的PR乘以一个较高的修正系数,就会低估它的潜在价值(分红率提升的彩票)。

而反观那些高分红的公司,本身行业已经比较成熟,增速较低,未来进一步提升分红率,或者依靠成长提升分红额的潜力比较有限。因此同等条件下,我反而会更喜欢目前分红率还没有这么高的公司,这也是我不太认同增加股利支付率修正参数的原因。奥卡姆剃刀原理:如无必要,勿增实体。

(4)聂夫标准:这次对聂夫标准的回测结果有利地验证了低估值投资在A股的可行性。只是,实战中我们需要降低对未来成长性的标尺,但保持未来业绩不能出现负增长的底线需要坚持。

25个案例0.31倍的买入中位数足以证明A股存在大把低估值的机会,只是鲜有人会关注,未来这样的机会只会越来越多。市场对于低估值策略根深蒂固的偏见,反而是它强大生命力的体现。

即便仅考虑买入中位数指标,以25个案例7.99倍市盈率,除以(未来三年10.83%的年化增速+6.92%股息率)X100,中位数聂夫标准也仅为0.45倍,低于0.5倍的黄金买点。回测结果验证了低估值策略关于市自率、市赚率和聂夫标准估值的有效性。

在低估值体系里,没有任何一只股票永远是非卖品,低估轮动才是王道,关键在于找到合适的低估值牛股基因,这也是我写作此文的意义。事实上,施洛斯也是进行轮动操作的,只是他那时没有这样的数据分析和回测手段来支持他在全市场中选股,他所能依赖的只有一本价值线杂志,而这正是时代赋予我们的机会!

最后再次申明:本文中提及的任何行业和个股,仅仅是出于对过去股价大涨的原因分析,并不代表这些股票未来还会继续涨。实际上,很多逻辑已经充分演绎,股价也不再低估,所以并不构成任何投资建议。

之之的置顶帖:

@今日话题 @进入击球区 @巴菲特读书会 @陈海涛周游世界 @滚一个雪球 @大湖爱投资 @黑龙_杭州 @时代的牛股 @宁缺股 @ericwarn丁宁

上一篇:众惠财产相互保险社董事长李静:相互保险将迎来发展的春天

下一篇:东至到来安自驾路线

有话要说...