中年人如何做好理财规划,如何买保险理财

- 体育赛事

- 2024-12-13 00:27:22

- 27

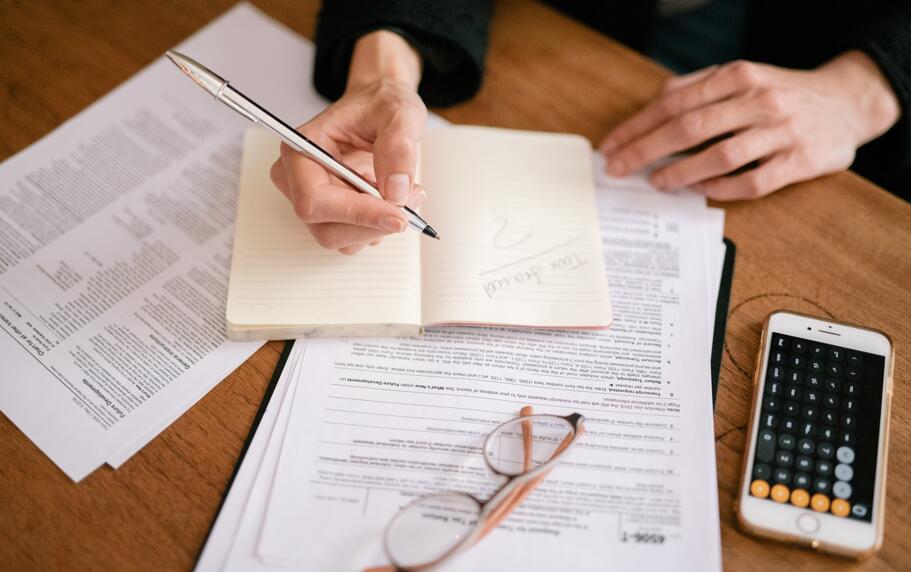

理财是伴随我们一生的一种生活方式。在人生的不同阶段,我们会有不同的理财目标,比如买房、结婚、生子、孩子教育、改善家居、旅游、退休养老等等,这就需要我们制订不同的理财规划;而即使面临同样的目标,每个人又因为家庭结构、收入高低及生活水平的不同,也需要制订不同的目标执行计划。

理财,需要科学规划;家庭资产,需要合理配置。而这一切,都是因人而异、因时而异的。

随着人们生活水平的提高,我们温饱之余有了理财的需要。人到中年 保险理财该怎么安排?

人到中年,首先想到的就是靠什么养老,买房可以养老,工资可以养老,保险也可以养老。保险理财规划师为40岁的王先生做了如下的保险组合计划。

王先生:今年40岁,家庭年度收入总额为47.4万元,支出12.6万元,年结余总额为34.8万元。

需求分析:通过对王先生家庭财务状况的分析,较高的家庭收入结余率反映出他有着较强的储蓄意识和节约意识。

从王先生的年龄来看,退休养老已经成为需要考虑覆盖的财务目标之一。原则上,退休养老计划是必须及早进行的项目,以保证客户有一个自立、尊严、高品质的退休生活。一般来说,退休之后的日常消费占退休前月支出的70%-75%。如果王先生准备60岁退休,按照平均寿命80岁,在不考虑通货膨胀等因素的条件下,未来退休期间的生活费按照每年10万元计算,一共需要在退休期间拥有200万元。

方案推荐:王先生为了提供充足的家庭风险保障,应买较高额度的意外险。因此,理财规划师建议他每年缴1510元,获得125万元的意外保障。

为了满足王先生退休养老的需求,可为他选择一款养老保险,60岁开始领取生存金,并保证领取20年,一共领取144万元,还有额外分红。其余的56万元可以选择投连险。建议王先生将目前年结余中的10万元转入投连险,之后每月定期投入2000元,其中60%的资金存入稳定型账户,其余40%的资金存入成长型账户以获取更高的回报,但也要注意风险控制,在高风险期间可将资金转移至稳定账户。

方案点评:

本方案从多家保险公司选择了三家不同公司的产品,以满足王先生的意外及养老保障。每年缴费78508元,合每月6543元,即可实现高额意外保障和可保证的基础养老金。

此外,如果王先生经济条件允许的话,应该适当购买家庭财产险。

适度平衡住房升级换代、买车、养老、孩子留学等重大经济规划的优先顺序和对生活的影响,既然不可能满足所有的愿望,那就应该优先考虑那些家庭成员比较重视,对家庭生活质量影响较大的愿望。

有话要说...