超95%的营业额与销售额完全归开发者所有四大万亿电商平台:一边焦虑,一边增长

- 体育资讯

- 2024-12-13 06:19:27

- 22

对于任何一家公司,现阶段能做到营收增长86%,利润增长144%,都是恐怖至极的存在。

但发生在拼多多身上,却出现了股价大跌28.5%的情形。

这可能就是电商平台的最真实写照。

2023年,随着快手的加入,中国电商市场已经有阿里、京东、拼多多、抖音、快手5个GMV超过万亿的平台。

这个市场,像是老王隔壁家的柜子,阿杜的车底,太过拥挤。

稳健的基本盘

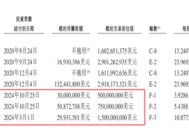

根据此前的报道,阿里中国零售GMV在8万亿左右,占有四成市场;拼多多4万亿,京东3万亿,抖音电商2.6万亿,快手约1.2万亿。由于抖音未上市,本文只讨论另外四家上市公司。整体而言,头部四家平台都保持着增长。

四家平台,在营收这项指标上,过去8个季度,没有任何一家公司出现过下滑。这里面,阿里和京东的确是备受冲击的平台,京东的失速问题比较明显,以年为单位的营收增速连续下滑,今年二季度,京东的营收增速将至1.2%,四家平台中最低。

经过一年的努力,阿里的增长有所恢复,2023年的增速为8%,已经比前一年有明显改善,二季度,阿里营收增长4%。但阿里的增长主要不是因为淘天,而是海外业务、菜鸟和本地生活,中国区业务反而下滑了1%。

与之相比,年轻平台拼多多和快手增速显著。拼多多是增速最快的企业,主要得益于Temu在全球市场的成功,二季度,拼多多营收970.5亿,同比增长86%,是增速最快的平台。只看电商,拼多多本季度与淘天的差距还有460亿,超越只是时间问题。

快手的增长惯性还在延续,本季度营收310亿,增速虽然在下滑,但仍然保持两位数增长。

现如今,电商平台早已脱离了规模获客、不顾利润的阶段。因此,万亿GMV平台稳定盈利已经是普遍现象。最突出的当属拼多多,本季度暴赚320亿,同比大增144%,是四家平台中赚钱最多的平台。

京东在2022年二季度实现盈利后,就进入了利润稳步增长的阶段。本季度净利润126亿,同比大涨92%,历史上首次实现了单季度百亿利润。

快手的盈利时间较晚,去年同期才刚刚实现盈利,而本季度40亿净利润的表现意味着,快手盈利也进入常态化。

阿里的战略则是用利润换份额的阶段,因此阿里的净利润波动较大。一季度,阿里归属净利润一度缩水86%,二季度阿里调整了投入模式,利润回升到244亿。

能够盈利,平台经营就有充分保证。四家平台的经营现金流保持正向,现金充盈,负债率在40-60%的稳健范围区间。

当前这样的环境,头部电商平台的表现已经算是非常积极,只不过平台间的激烈竞争,让平台很难乐观得起来。

增长焦虑

各大平台的发言与表态,展现了巨大的压力。

有话要说...